Intercommunalité

Les moyens financiers

- Intercommunalité

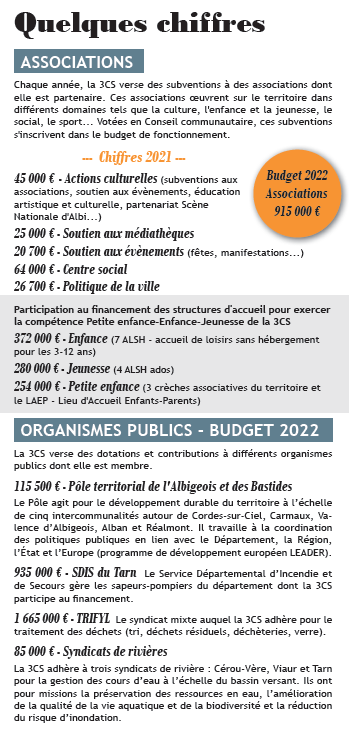

Soutien aux entreprises, aux associations, organismes publics...

finances 2024

Consultez une présentation synthétique du COMPTES ADMINISTRATIFS 2023 - BUDGETS PRIMITIFS 2024

Finances 2023

Consultez une présentation synthétique du COMPTE ADMINISTRATIF 2022 - BUDGET 2023

LES DIFFÉRENTS RÉGIMES FISCAUX POUR L’INTERCOMMUNALITÉ

Pour encourager la solidarité financière et la mutualisation, la loi a encouragé depuis 1999 la taxe professionnelle unique (TPU), devenue désormais la fiscalité professionnelle unique (FPU) qui est obligatoire dans les métropoles, les communautés urbaines et d’agglomération, mais facultative dans les communautés de communes. Elle consiste à instituer un taux unique d’imposition (après une période de convergence des taux communaux) et prélever le produit des impôts « entreprises » à l’échelle de l’intercommunalité. Plus de 50 % des intercommunalités, dont les plus peuplées, ont en 2013 institué la FPU.

Les autres intercommunalités disposent d’un régime de fiscalité dite « additionnelle », qui superpose sur l’ensemble des impôts (même ceux acquittés par les entreprises) des taux communaux et intercommunaux. À l’intérieur de ce régime, certaines zones d’activités économiques peuvent néanmoins être soumises à un seul taux intercommunal : on parle alors de fiscalité professionnelle de zone.

Les Communautés de communes disposent de deux types de ressources principales :

- la fiscalité propre : Impositions assises sur les entreprises et les ménages (Fiscalité professionnelle ou fiscalité additionnelle, comprenant :

- La contribution économique territoriale (CET), composée de la cotisation foncière des entreprises(CFE), reposant sur des bases foncières, et de la cotisation sur la valeur ajoutée des entreprises (CVAE), dont le taux est fixé au niveau national

- Un impôt forfaitaire sur les entreprises de réseaux (IFER), auprès d’entreprises des secteurs de l’énergie, du transport ferroviaire et des télécommunications

- La taxe sur les surfaces commerciales (TASCOM)

-Les communautés prélèvent désormais toutes une part des taxes directes portant principalement sur les ménages et dont elles fixent des taux additionnels : il s’agit des taxes foncières sur les propriétés bâties et non bâties, ainsi que la part départementale de la taxe d’habitation transférée en 2010 à l’occasion de la réforme de la taxe professionnelle

- Les communautés disposent également du produit de taxes ou redevances affectées au financementde services publics locaux dont elles ont la responsabilité (par exemple, la taxe d’enlèvement des ordures ménagères ou le versement transport)

- les dotations :

Ressources dites financières provenant de l’Etat (et prennent la forme d’une dotation globale de fonctionnement (DGF), formée d’une dotation d’intercommunalité spécifique ainsi que d’importantes dotations de compensation liées aux différentes réformes successives de la taxe professionnelle). Le montant de la dotation d’intercommunalité dépend de la population, du potentiel fiscal et du coefficient d’intégration fiscale des communautés, qui mesure le degré de mise en commun de la fiscalité (et des compétences) par les communes au profit de la communauté.

Comme ses communes membres, la communauté de communes Carmausin-Ségala perçoit :

- la dotation globale de fonctionnement (DGF) versée par l’Etat ;

- la taxe foncière sur les propriétés bâties (TFB) ;

- la taxe foncière sur les propriétés non bâties (TFNB) ;

- une “fiscalité économique” :

- la cotisation foncière des entreprises (CFE),

- une fraction sur la valeur ajoutée des entreprises (CVAE),

- 50% des IFER éolien et stockage gaz (imposition forfaitaire sur les réseaux),

- le FPIC (fonds de péréquation des ressources intercommunales et communales) : reversement issu des ensembles intercommunaux les plus « riches » vers les moins favorisés grâce à un fonds spécifique.